|

| Os Retirantes - Portinari. |

Na Idade Média, a continuidade da monarquia – seja na

França, na Inglaterra, ou qualquer outro reinado – era saudada com a paradoxal

frase: “O rei está morto! Vida longa ao rei!”.

De uma certa forma, podemos nos arriscar a dizer que

esse (pseudo-)paradoxo também vale para as crises do capitalismo.

De início não faltam áulicos do capital para negar a

realidade da crise. Alguns mesmo chegam a praticamente negar a própria

possibilidade das mesmas. A partir do momento no qual a violência da crise do

capital a torna inegável, no entanto, os bem pagos espadachins mercenários

passam a, imediatamente, buscar qualquer pequeno sinal para dizer que a mesma

já acabou. O capital parece estar sempre a dizer: “A crise morreu! Vida longa

ao capitalismo!”.

Analisar as contradições do capitalismo do ponto de

vista científico, utilizando-se do marxismo-leninismo, e – o que é seu

necessário corolário – fazê-lo do ponto de vista do proletariado

revolucionário, resulta, no entanto, em conclusões absolutamente distintas,

diametralmente opostas.

As

contradições do capitalismo levam inexoravelmente a crises. Toda a

história do capitalismo, do seu surgimento à atual fase imperialista, comprova

repetidamente essa verdade teórica e empírica. O “desenvolvimento” capitalista

– a concorrência entre os capitais pela sua acumulação em escala crescente

visando o lucro máximo – mina a própria base sobre a qual este se ergue, a

exploração do trabalho assalariado.

Essas contradições, nos ensinaram Marx e Engles,

levavam a recorrentes crises do capitalismo, cuja regularidade os faziam

esperar por crises praticamente decenais. A virada para a etapa monopolista do

capitalismo se inicia com a primeira Grande Depressão, no último quartel do

século XIX. O novo século é inaugurado com a Primeira Guerra Imperialista, à

qual se segue uma nova Grande Depressão, nos anos 1930. Sua saída só ocorre com

a inimaginável queima de capitais causada pela Segunda Grande Guerra

Imperialista (1939-1945). Após o período de reconstrução dos países destruídos

pela guerra e de consolidação dos novos capitais, o imperialismo passou a

sofrer, a partir de meados dos anos 1970, crises sequenciais que, de tão

recorrentes e seguidas, são “praticamente

uma crise sem fim” (Engels, ver aqui e aqui). Em 2007,

inaugurou-se uma nova Depressão capitalista, a terceira de sua fase

imperialista.

* * *

Dez anos depois

do evento inaugural, em agosto de 2007, da atual Depressão, que análise os

marxistas devem fazer do estado atual da economia mundial e de suas

perpectivas?

O blog Cem Flores tem apresentado ao longo deste ano

algumas análises que buscam contribuir para o debate marxista sobre a pergunta

acima.

Em postagens de abril e de julho, divulgamos

textos de 2014 e 2015 do teórico marxista e militante comunista Tom Thomas

sobre a crise do capital e proposta de projeto comunista que a realidade atual

da luta de classes exige. Ainda em julho, divulgamos

texto do economista marxista François Chesnais sobre a crise atual e os limites

do capitalismo.

Em comum, esses textos apontam não apenas a

continuidade da crise do capital mas discutem as crescentes evidências das

dificuldades do capitalismo monopolista de recriar ciclos sustentáveis de

acumulação e lucratividade crescentes. As ideias de Engels sobre “superprodução

crônica” ou sobre um “estado crônico de estagnação” (ver links indicados acima)

precisam ser recuperadas para a análise teórica marxista e confrontadas com os

dados existentes da economia mundial.

Buscando continuar contribuindo para estimular esse

necessário debate marxista, trazemos agora para os camaradas e leitores do

blog, o artigo do economista marxista Michael Roberts (https://thenextrecession.wordpress.com/), “Dez Anos Depois”.

Roberts aponta como a negativa ideológica em admitir a

possibilidade das crises e as crises reais impediu economistas oficiais,

ortodoxos, heterodoxos e alguns que se chamavam de marxistas, não apenas de

prever a crise, mas de conseguir analisá-la quando já era inegável.

Ao fazer a crítica desses autores (ver os vários links

da postagem original, mantidos na tradução a seguir), Roberts retoma a centralidade da tendência de queda da taxa de lucro

para a análise marxista do capitalismo. Como consequência, também critica a

visão bastante disseminada sobre um capitalismo puramente

financeiro-especulativo, a chamada “financeirização”.

Analisando os dados mais recentes da atividade

econômica nos Estados Unidos e no mundo, Roberts faz a pergunta-chave para a

conjuntura atual: “Após dez anos e uma

fase de recuperação econômica no “ciclo de negócios” decididamente longa, porém

muito fraca, estamos próximos de enfrentar em breve outra crise?” Sua

resposta parte das tendências e da história do capitalismo: “A história sugere que sim”.

Os “culpados” são os de sempre: as contradições do

capital levando à queda da taxa de lucro e tornando insustentável mesmo o

reduzido dinamismo da economia mundial desta década.

Podemos, então, parafrasear o ditado das moribundas

monarquias: “A crise do capital está

morta! Vida longa à crise do capital!”. A diferença é que o capital e suas

crises produzem seus próprios coveiros que, com a derrubada desse regime de

exploração, ganharão seu próprio mundo!

Dez Anos Depois

Michael Roberts

Já se passaram dez anos desde o dia em que começou a quebradeira

financeira global com a notícia de que o

banco francês BNP (Banque Nationale de Paris) havia suspendido seus fundos

hipotecários subprime

devido a “uma evaporação de liquidez”.

Taxas de juros de Jan/2007 a Jan/2010, tanto nos

Estados Unidos como na Zona do Euro.

Em seis meses, o crédito encolheu e as taxas de juros interbancárias

dispararam (ver gráfico acima). Os bancos em todo o mundo começaram a registrar

enormes perdas nos fundos derivativos que eles criaram para auferir lucros com o

boom imobiliário que havia deslanchado

nos EUA, mas que já dava sinais de estar perdendo força. E tanto os EUA como o

resto do mundo entraram no que mais tarde ficou conhecido como A Grande

Recessão, a pior queda na produção e comércio mundiais desde a década de 1930.

Dez anos depois, vale a pena lembramo-nos de algumas lições

e consequências daquele terremoto econômico.

Primeiro, nem as instituições oficiais nem os

economistas ortodoxos viram o terremoto se aproximar. Em 2002, o presidente do banco

central americano, Alan Greenspan, então visto como o grande maestro por

engendrar, aparentemente, um substancial boom

econômico, anunciou que “inovações financeiras”, isto é, derivativos de fundos

hipotecários etc., haviam “diversificado o risco”, de modo que “abalos na economia global seriam mais bem

absorvidos e menos passíveis de gerar falências em cascata que pudessem ameaçar

a estabilidade financeira“. Ben Bernanke, que presidiu o Fed [Federal Reserve Bank, o banco central

dos Estados Unidos] por ocasião da quebradeira financeira global, observou em

2004 que “as últimas duas décadas

assistiram a uma expressiva redução na volatilidade econômica”, o que veio

a ser chamado por ele de Grande Moderação. E, em outubro de 2007, o FMI

concluiu que “nas economias

desenvolvidas, as recessões econômicas virtualmente desapareceram no período

pós-guerra”.

Uma vez revelada a profundidade da crise em 2008,

Greenspan disse ao Congresso americano: “Eu

estou em um estado de abalada descrença”. Ele foi questionado por Henry

Waxman, presidente do Comitê de Supervisão da Câmara dos Deputados: “em outras palavras, o senhor concluiu que

sua visão do mundo, sua ideologia, não era correta, não estava dando certo”.

“Sem dúvida, o senhor sabe que esta é

precisamente a razão que me deixou chocado, porque, por 40 anos ou mais, eu estive

trabalhando com evidencias consideráveis de que tudo funcionava

excepcionalmente bem”.

Os renomados economistas ortodoxos não se saíram

melhor. Quando perguntado sobre o que causou a Grande Recessão, se não teria

sido uma bolha de crédito que estorou, Eugene

Fama, ganhador do prêmio Nobel e importante economista neoclássico de Chicago, respondeu:

“Não sabemos o que causa as recessões. Eu

não sou um macroeconomista, portanto isso não me aflige. Nunca soubemos.

Debates continuam até hoje sobre o que causou a Grande Depressão. A Economia

não serve muito para explicar oscilações na atividade econômica... Se eu

tivesse podido prever a crise, eu a teria previsto. Eu não a vejo. Adoraria

saber mais acerca do que causa os ciclos de negócios. ”

Pouco antes de se tornar o economista-chefe do FMI,

Olivier Blanchard, comentou em retrospectiva que “A crise financeira gera uma potencial crise existencial para a macroeconomia.

” ...”algumas hipóteses fundamentais (neoclássicas) estão sendo desafiadas, por

exemplo a clara separação entre ciclos e tendências” ou “ferramentas

econométricas, baseadas numa visão do mundo como sendo estacionário em torno de

uma tendência, estão sendo contestadas.”

Porém a maioria dos chamados economistas heterodoxos,

incluindo os marxistas, também não viu a quebradeira e nem tampouco a Grande

Recessão que se seguiu. Houve algumas exceções. Steve Keen, o economista

australiano, previu uma quebradeira no crédito baseado em sua

teoria, segundo a qual “o elemento

essencial que originou a Depressão foi a acumulação da dívida privada” e isso

nunca havia sido tão grande como em 2007 nas principais economias. Em 2003,

Anwar Shaikh reconheceu que a

redução na lucratividade do capital e a queda nos investimentos estavam levando

a uma nova depressão. E eu disse em 2005: “Desde 1991, não tem havido tal coincidência de ciclos. E dessa vez (ao

contrário de 1991), ela será acompanhada por queda na lucratividade dentro da

queda de preços no ciclo de Kondratiev. Tudo vai estar no fundo do poço em

2009-2010! Isso sugere que podemos esperar um severo desastre econômico de grau

não visto desde 1980-1982 ou até maior”. (A

Grande Recessão).

Quanto às causas da quebradeira financeira global e da

Grande Recessão que se seguiu, elas têm sido analisadas insistentemente desde

então. Os economistas ortodoxos não viram o desastre se aproximar e ficaram sem

saber como explicá-lo posteriormente. A quebradeira foi claramente financeira

na forma: com o colapso de bancos e outras instituições financeiras, e das

armas de destruição financeira em massa, para usar a agora famosa frase de

Warren Buffett, o mais bem-sucedido investidor no mercado de ações do mundo.

Mas muitos caíram na teoria do acaso, um evento com probabilidade de um em um

bilhão; “um

cisne negro” como afirmou Nassim Taleb.

Alternativamente, podemos pensar que o capitalismo é

inerentemente instável e quedas ocasionais são inevitáveis. Greenspan defendeu

esse ponto de vista: “Não conheço nenhuma

forma de organização econômica baseada na divisão do trabalho (ele se refere à

visão Smithiana de uma economia capitalista), do laisser-faire sem restrições

ao planejamento central opressivo, que conseguiu alcançar tanto o máximo de

crescimento econômico sustentável como estabilidade permanente. O planejamento

central certamente falhou e eu duvido fortemente que a estabilidade seja

alcançável na economia capitalista já que os mercados, sempre turbulentos e

competitivos, são direcionados continuamente ao equilíbrio sem, contudo, alcançá-lo”.

Ele continuou, “a menos que haja uma

escolha da sociedade para abandonar os mercados dinâmicos e a alavancagem para alguma

forma de planejamento central, eu temo que a prevenção de bolhas acabe sendo no

final inviável. Aliviar as consequências é tudo o que podemos esperar”.

A maioria os líderes dos economistas oficiais como Blanchard e Bernanke viram

apenas os fenômenos superficiais da quebradeira financeira e concluíram que a

Grande Recessão foi resultado da imprudência de bancos não regulamentados ou de

um “pânico financeiro”. Isso coincide com algumas opiniões heterodoxas baseadas

nas teorias de Hyman Minsky, um economista Keynesiano radical da década de

1980. Segundo essas teorias, o setor das finanças era inerentemente instável

porque “o sistema financeiro necessário

para a vitalidade e vigor capitalistas, que transformam o espírito animal do

empresário em efetiva demanda por investimento, contém o potencial para

expansão desenfreada, impulsionada que é por um boom de investimentos.”

Steve Keen, um seguidor de Minsky, assim disse em outras palavras: ”o capitalismo é inerentemente falho, sendo

propenso a booms, crises e depressões. Essa instabilidade, no meu ponto de

vista, é devida a características que o sistema financeiro deve ter, a fim de

que seja consistente com o capitalismo integralmente desenvolvido.” A

maioria dos marxistas aceitam algo semelhante ao ponto de vista de Minsky,

vendo a Grande Recessão como um resultado da “financeirização”, que criou uma

nova forma de fragilidade no capitalismo.

Dentre os Keynesianos ortodoxos, Paul Krugman criticou

as falhas da escola neoclássica, porém não deu nenhuma explicação, a não ser

que foi um “mau

funcionamento técnico” que precisava e poderia ser corrigido

restaurando a “demanda efetiva”.

Bem poucos economistas marxistas deram atenção à visão

original de Marx sobre as causas das quebradeiras comercial e financeira, bem

como às consequentes quedas na produção. Um desses foi G. Carchedi, que resumiu

aquela

visão em seu excelente, mas frequentemente ignorado Atrás da

Crise, dizendo: “O

ponto básico é que as crises financeiras são causadas pelo encolhimento na base

de produção da economia. Chega-se a um ponto então no qual deve haver uma

deflação súbita e maciça nos setores financeiros e especulativos. Muito embora

pareça que a crise tenha sido gerada nesses setores, a causa em última

instância reside na esfera produtiva e na concomitante queda da taxa de lucro

nessa esfera.” Concordando com essa explicação, o melhor livro sobre a

quebradeira ainda é o de Paul Mattick Jr., Business as usual.

E, na verdade, a lucratividade nos setores produtivos

das maiores economias capitalistas foi historicamente baixa em 2007, como

mostrado em vários estudos. Nos EUA, a lucratividade atingiu o pico em 1997, e

o aumento da lucratividade no boom de

crédito em 2002-2006 aconteceu esmagadoramente nos

setores financeiro e imobiliário. Isso incentivou um enorme

aumento no capital fictício (ações e dívida), que não poderia

ser justificado por uma substancial melhoria nos lucros advindos do

investimento produtivo.

Variação dos lucros financeiros e do total da dívida (ambos

como percentual do PIB) de Dez/1951 a Dez/2008. A linha vertical tracejada,

correspondendo ao ano de 1980, divide o gráfico em duas partes: à esquerda, a

era de dívida baixa; à direita, a era de dívida crescente.

A massa de lucros começou a

decrescer nos EUA em 2006, mais de um ano antes do começo da crise de crédito

em agosto de 2007. Lucros em queda significaram sobreacumulação

de capital e, portanto, acentuada redução no investimento. Em decorrência,

houve queda na produção, no emprego e nos rendimentos, isto é, assistiu-se à

Grande Recessão.

Variação % no consumo (PC) e investimento (INV) um ano

antes de cada crise começar.

Desde o fim daquela recessão em meados de 2009, a

maioria das economias capitalistas tem passado por uma recuperação muito fraca,

muito

mais fraca do que depois das recessões pós-guerra e, de certa forma, ainda mais

fraca do que na década de 1930. Um relatório recente do Instituto

Roosevelt, de autoria de JW Mason, afirma que “não há precedente para a fraqueza dos investimentos no ciclo atual.

Quase dez anos depois, os investimentos reais permanecem menos de 10% acima do

pico de 2007. Isso é lento mesmo relativamente ao ritmo anêmico do crescimento

do PIB e extremamente baixo para os padrões históricos”.

Assim, a Grande Recessão se tornou a

Longa Depressão, como eu a descrevi, um termo que também foi

adotado por muitos outros, incluindo economistas Keynesianos como Paul Krugman

e Simon Wren-Lewis. Por

que a Grande Recessão não levou a uma recuperação econômica “normal” das taxas

de investimento e produção anteriores? Os economistas ortodoxos da

escola monetarista argumentam que os governos e bancos centrais foram vagarosos

em cortar as taxas de juros e em adotar ferramentas monetárias “não

convencionais” como alívio quantitativo [criação direta de capital fictício pelos

bancos centrais com a compra de ativos]. Entretanto,

quando o fizeram, essas políticas parecem ter falhado na revitalização da

economia e meramente alimentaram um novo boom nos mercados de ações e de dívida.

A escola neoclássica reconhece que a dívida deve ser

reduzida já que ela pesa na capacidade das companhias em investir, enquanto os

governos absorvem todo o crédito devido a seus altos níveis de endividamento.

Isso significa ignorar a razão para a elevada dívida pública, a saber, o enorme

custo para resgatar bancos globalmente e a queda nas receitas fiscais provocada

pela recessão. Em contraposição, os Keynesianos dizem que a Longa Depressão foi

totalmente devida à “austeridade”, isto é, os governos tentando reduzir os

gastos públicos e equilibrar os orçamentos. Contudo,

a evidência para essa conclusão não é convincente.

Os pontos de vista neoclássico, Keynesiano e

heterodoxo têm em comum a negação para qualquer papel do lucro e da lucratividade

em booms e crises no capitalismo!

Como resultado, ninguém

procura uma explicação para o baixo investimento na baixa lucratividade. E, no

entanto, a

correlação entre lucro e investimento é alta e continuamente confirmada, e a lucratividade

ainda é menor do que em 2007 na maioria das economias capitalistas.

Variação do lucro corporativo e do investimento

empresarial nos EUA (Jan/2000 a Jan/2017). Da esquerda para a direita: lucros

tornam-se negativos (e então) os investimentos tornam-se negativos; o crescimento

dos lucros desacelera (e então) o crescimento do investimento desacelera; os lucros

tornam-se negativos (e então) o investimento torna-se negativo.

Após dez anos e uma fase de recuperação econômica no

“ciclo de negócios” decididamente longa, porém muito fraca, estamos próximos de

enfrentar em breve outra crise? A história sugere que sim. Em minha opinião,

ela não será desencadeada por outra crise imobiliária. Na maioria dos países,

os preços dos imóveis ainda não recuperaram os patamares de 2007 e, muito

embora as taxas de juros sejam baixas, o nível das transações imobiliárias é

modesto.

É provável que o novo fator desencadeador seja o

próprio setor corporativo. A dívida corporativa continua a crescer globalmente,

em especial nas chamadas economias emergentes. A despeito da baixa taxa de

juros, uma significativa parte das empresas mais fracas mal consegue pagar suas

dívidas. A S&P Capital IQ observou que um recorde de US$1,84 trilhão no

caixa acumulado por empresas não financeiras dos EUA mascara uma dívida de

US$6,6 trilhões. A concentração de dinheiro nas 25 maiores, representando 1%

das empresas, responde por mais da metade do caixa acumulado. Há cinco anos,

isso representava 38%. A

grande discussão sobre os gigantes como Apple, Microsoft, Amazon com

megareservas em dinheiro esconde a real situação da maioria das companhias.

Evolução da dívida não financeira e do investimento de

Dez/2007 a Dez/2015.

As margens de lucro em geral estão diminuindo e os

lucros das empresas não financeiras dos EUA estão caindo.

Evolução das margens de lucro (lucro dividido pelo valor

agregado bruto real) do 1º trimestre de 2006 ao 1º trimestre de 2016. Anotações

dentro do gráfico: “margens de lucro caem a partir do 3º trimestre de 2006,

mais de um ano antes da Grande Recessão começar” e “margens de lucro caem a

partir do 3º trimestre de 2014”.

E agora os bancos centrais, a começar pelo dos EUA,

deram início à reversão do “alívio quantitativo” e estão aumentando as taxas de

juros. Os custos de empréstimos e do serviço da dívida existente vão aumentar,

exatamente no momento em que a lucratividade está diminuindo.

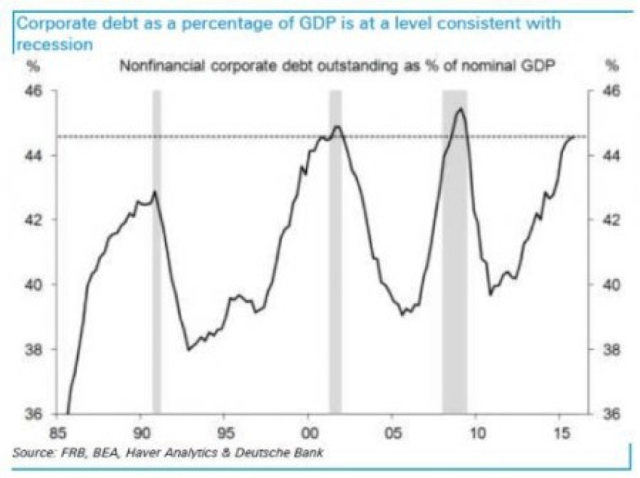

Evolução do estoque da dívida das empresas não

financeiras em % do PIB nominal de 1985 a 2016. Fonte: FRB,

BEA, Haver Analytics & Deutsch Bank. Título: Dívida corporativa como percentual

do PIB está em nível consistente com recessão.

Seria esta uma receita para uma nova crise – 10 anos

depois da última crise em 2008?

Nenhum comentário:

Postar um comentário